VaR 최대손실 가능금액과 확률

VaR (Value at Risk)

VaR (Value at Risk)는 특정 금융자산 포트폴리오의 손실위험을 측정하기 위해 널리 이용되는 위험 측정수단으로서 특정 포트폴리오가 일정기간 동안 보여준 변동률을 고려할 때 향후 발생할 수도 있는 최대손실 가능금액 (Worst Expected Loss)과 확률을 나타냅니다.

VaR : 발생가능한 최대손실금액이라는 의미로, 금융기관의 시장위험 예측 지표로 사용된다.

밸류 앳 리스크(Value at Risk)의 머리글자로, 정상적인 시장 여건 하에서 일정기간 동안 발생할 수 있는 ‘최대손실금액’을 뜻한다. 예를 들어 목표기간 1년, 신뢰수준 95%에서 산출된 VaR이 10억이라면 1년 동안 발생할 수 있는 최대손실금액이 10억보다 적을 확률이 95%라는 의미로, 10억의 자금을 조달할 수 있는 능력만 있으면 시장위험이 통제된다고 본다.[네이버 지식백과] VaR [Value at Risk] (두산백과)

즉, 정상적인 시장조건에서 특정한 보유기간, 신뢰수준 및 확률분포의 전제 하에 시장위험으로 인해 포트폴리오로부터 발생할 수 있는 최대손실예상액을 추정한 수치를 의미한다.

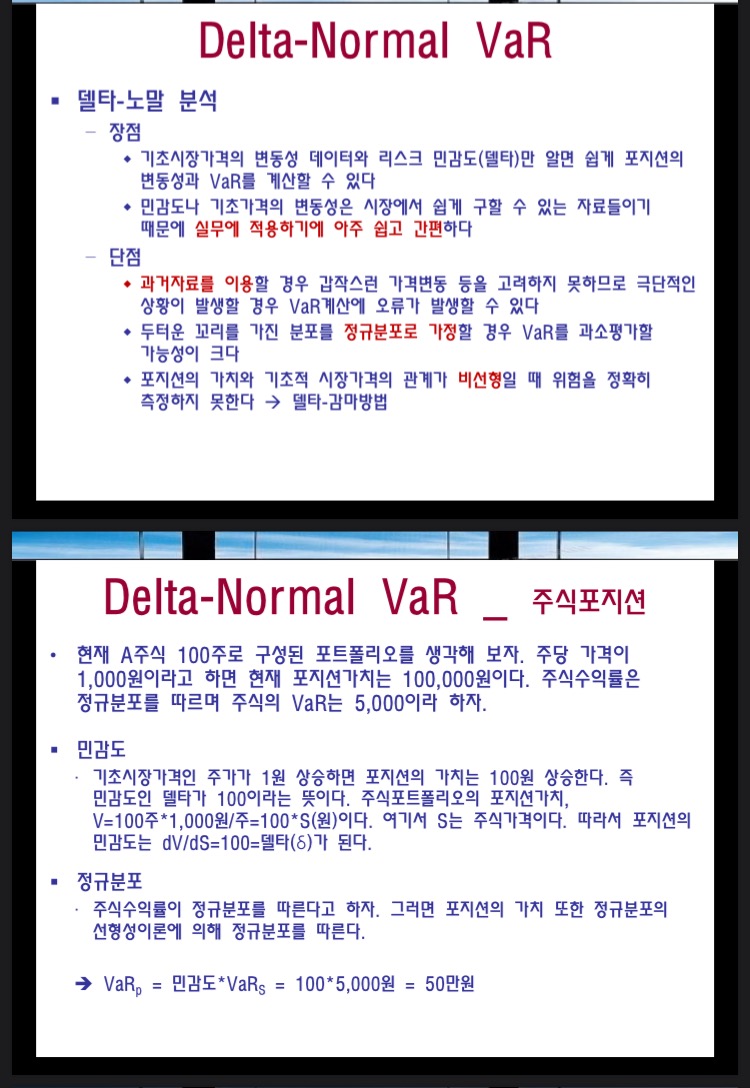

일단 공식은 기초자산 * 변동성(베타) * 신뢰수준(Zα) * 보유기간 인데

구성요소가 전부 최종 결과에 비례하는 역할을 한다는 것을 알 수 있다.

기초자산이 클수록,

변동성이 클수록,

신뢰수준이 높을수록,

보유기간이 길수록,

VaR 이 높아진다.

주식시가 1,000억원, 주가변동성 2.5%, 보유기간 2주일, 99%의 신뢰구간일 경우 VaR를 구해보면

1000억 * 2.5% * 2.33 * 3.16 ≒ 184억 정도로 나온다.

3.16은 √ 10 을 의미한다.

2주동안의 영업일은 10일이기 때문이다.

결과를 정리하면 99% 확률로 최대 184억을 잃을 수 있다는 의미이다.

1% 확률로 그 이상의 손실을 입을 수 있는데, 이 경우 최대 손실치는 여기서 측정할 수 없다.

또한 여기서 2.33 은 표준정규분포 신뢰구간 99%의 Z값이다.

평균이 0이고 표준편차가 1인 정규분포 N(0,1)을 표준정규분포라고 한다.

출처: https://honestgame.tistory.com/157 [고군분투 연구소]

http://www.wowpass.com/upload/board/%ED%8C%8C%EC%83%9D%EC%83%81%ED%92%88%ED%88%AC%EC%9E%90%EC%83%81%EB%8B%B4%EC%82%AC_2%EC%87%84,%203%EA%B3%BC%EB%AA%A9%20%EB%A6%AC%EC%8A%A4%ED%81%AC%EA%B4%80%EB%A6%AC.pdf